2021年底由apa亞寵研究院所發布的《寵物行業藍皮書:2021寵物行業發展報告》,在此作報告解讀,希望能提供行業內外相關人士對中國大陸的寵物行業有所幫助與了解。具體如下:

01 行業洞察

1.1 行業競爭格局

千帆競發,百舸爭流

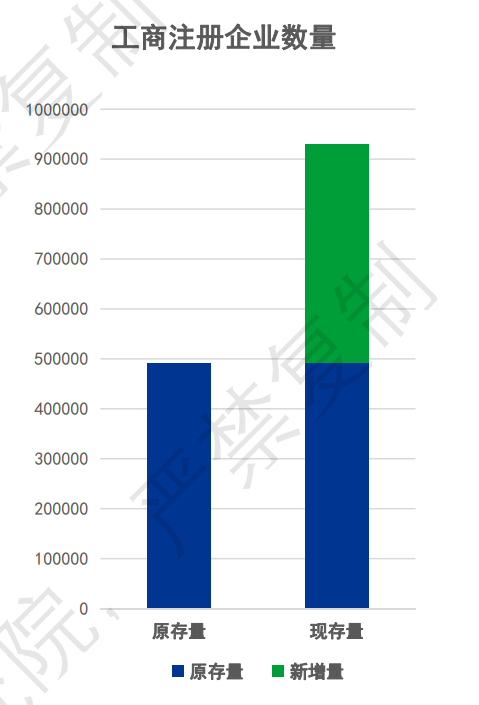

據亞寵研究院對工商註冊資訊的最新統計,截止2021年7月7日,在最近1年內的新註冊成立公司中,經營範圍包含“寵物”的數量超過60萬家,總數超過了過去歷年的存量。

地域優勢,還是跟風?

仁者見仁,智者見智

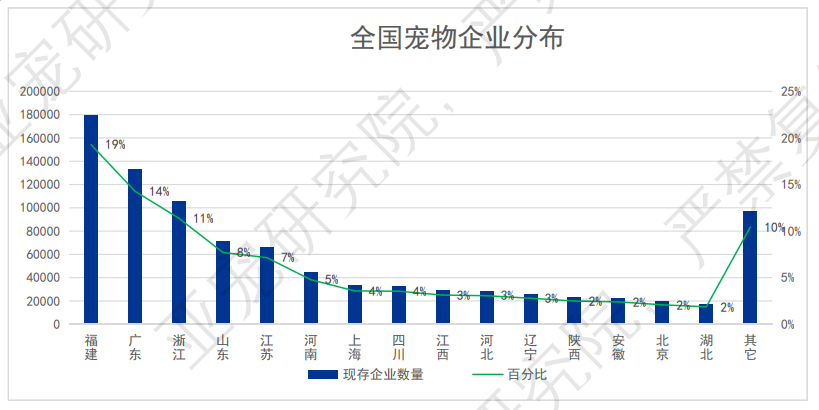

福建在近1年內新增寵物企業數量是原存量的11倍,從上一年的第10位一下躍居全國首位。

而福建的近一年新註冊寵物相關公司,主要來自龍岩市新羅區和寧德市霞浦縣。據查,並未發現兩地方政府對寵物行業的特殊扶持政策出臺。

因而,地方新企業的突增,是因為地域優勢,還是跟風所致,值得思考。

行業集中度較低

尚未形成壟斷格局,尚存短暫視窗期

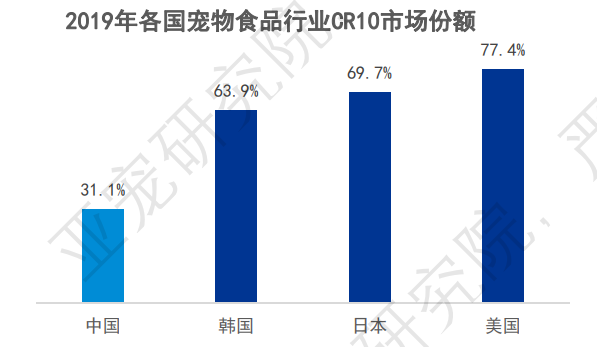

寵物行業由於跨度大、發展時間短,行業集中度相對較低。

以市場份額最大、集中度最高的寵物食品賽道為例,我國的寵物食品行業集中度遠低於發達國家,尚未形成寡頭或多頭壟斷的格局。

在分散度大的寵物服務及寵物用品賽道,行業集中度更低。

在眾多資本的介入、跨界玩家入局之下的寵物行業,還會有短暫視窗期,之後競爭格局將大致落定。

一線新一線城市寵物診療機構占比約36%

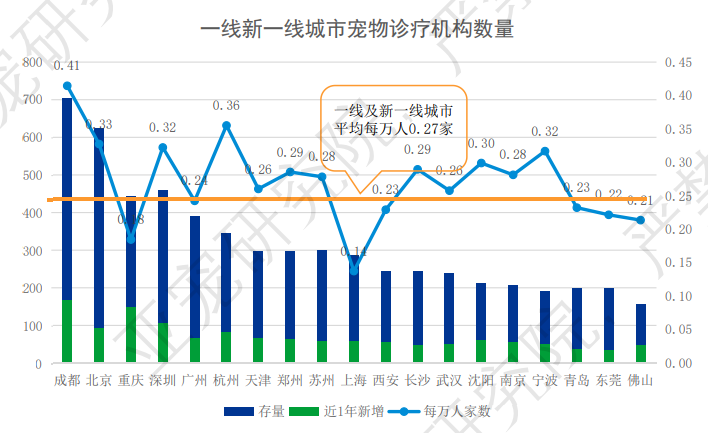

截止統計日期,一線及新一線城市寵物診療機構數量為7357家,占全國數量約36%。

其中,近1年新註冊的寵物診療機構比例為18%,與全國比例相同。

成都市不僅是絕對數量在全國一線新一線城市最高,也是每萬人平均數量最高的城市。

1.2 行業發展趨勢

市場集中度低

本土新興品牌湧現,市占率不斷上升

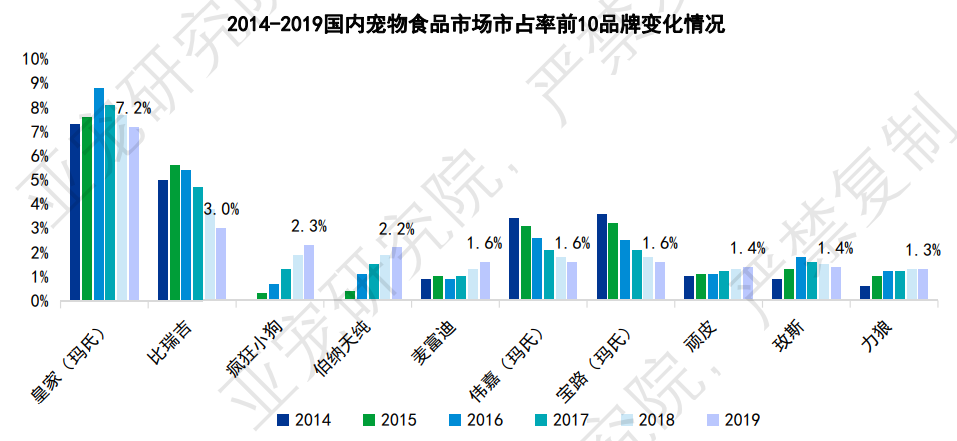

寵物食品前十大品牌市占率逐年下降趨勢顯著,且單個品牌市占率都在個位數。

寵物食品市場分散,無論是新興品牌還是傳統品牌都存在很大上升空間,尤其是本土品牌發展勢頭強勁。

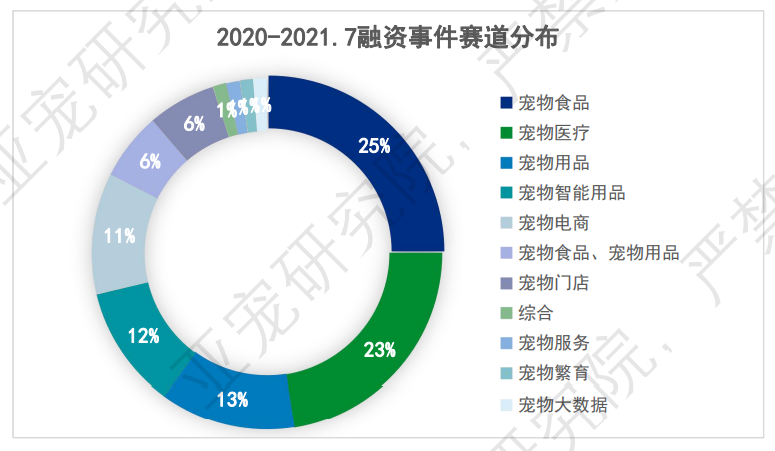

資本對非主流賽道關注度上升

近一年半,除了寵物食品、寵物醫療這兩個一向受資本重視的賽道,寵物用品,特別是智慧用品、寵物電商、寵物門店等賽道也獲得投資者的關注。

從這一趨勢同時反映出,寵物市場逐步走向細分化、精細化、逐步在成熟。

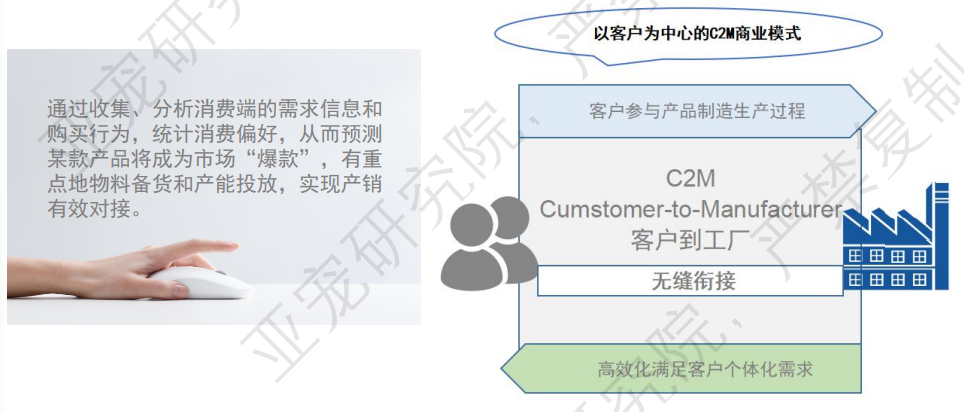

反向定制商業模式(C2M)

滿足客戶個體化需求

去庫存、去中間商、以量定產的新型商業模式,不僅使得各方價值最大化,更極大推進了製造業供給側結構性改革,能提高傳統生產要素的生產率,倒逼企業的生產線、供應鏈、內部管理制度乃至整個商業模式變革。

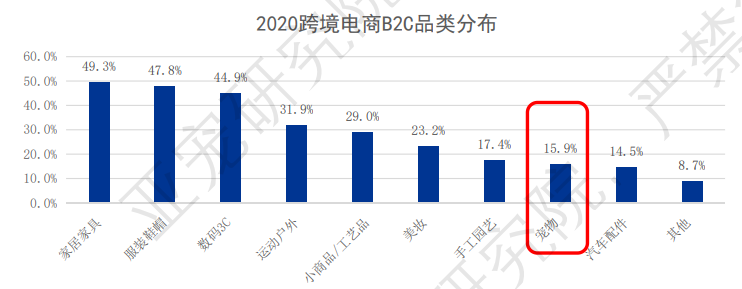

全球跨境電商市場出口高速增長

據統計,2020年全球電商銷售額占全球零售總額的18%,預計到2024年這一比例將提高至21.8%。

2020年我國寵物占跨境電商B2C品類分佈的16%。

在跨境電商出口寵物商品中,寵物居家用品、寵物美容護理工具、寵物智慧產品、寵物出行裝備為四大主要品類。

02 市場洞察

2.1 消費者主權時代到

消費升級與消費分層、消費降級趨勢並存

世事無常,活在當下,精緻生活成了熱門話題。

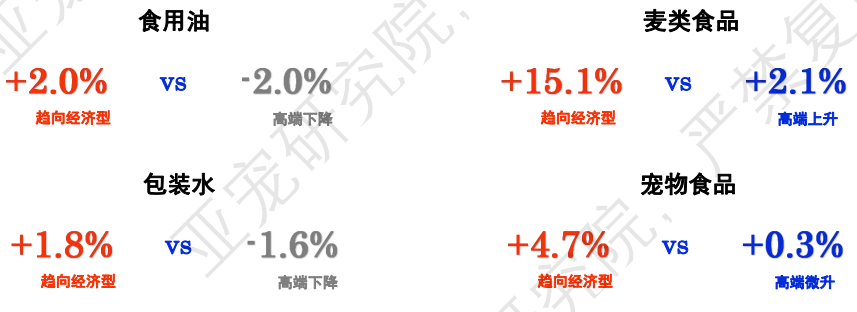

消費者在生活必需品上表現出更傾向性價比高的經濟產品,在可選消費品上也呈現差異化發展趨勢。

在寵物食品上,寵物飼主呈現消費差異化,高端趨向微升0.3%,而經濟型趨向上升了4.7%。

下沉市場引領消費增長

低線城市增速及增長份額遠高於高線城市

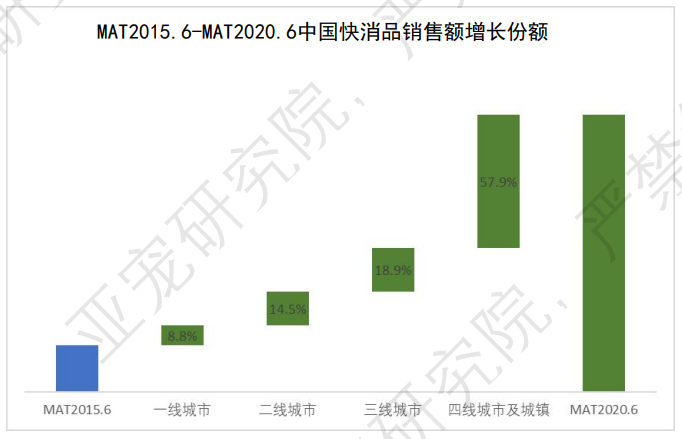

下沉市場已經進入消費2.0時代,引領中國消費整體增長,三四五線城市的快消品銷售額的增長量及複合增長率顯著高於一線二線城市。

在2015年6月至2020年6月五年間,高線城市的快消品MAT*平均年複合增長率為16.0%,而低線城市的平均年複合增長率為22.4%,全國城市的CAGR為20.4%。

2.2 消費代際變

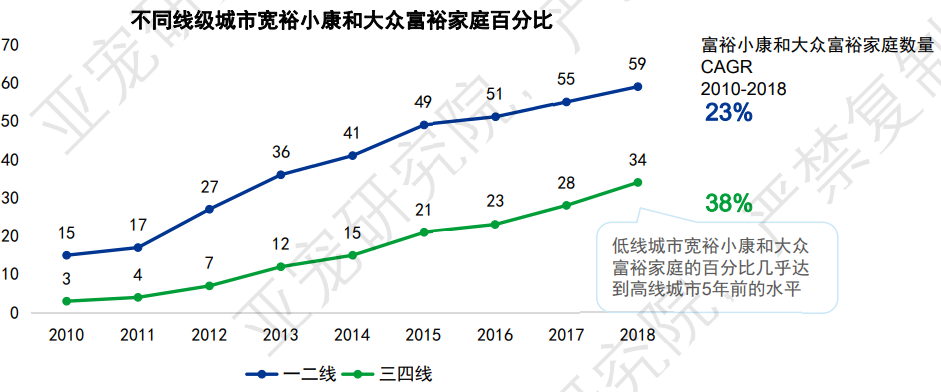

三四線城市中產階級消費者

數量快速增長,消費潛力大

隨著中低線城市中產階層人數的增長,千禧一代和Z世代消費觀念的改變,中低線城市人們消費需求將不斷釋放。

尤其在一線城市消費增長乏力,中小城市消費市場有待進一步挖掘。

高線城市固然擁有最龐大的寵物消費人群,隨著低線城市人們收入的增加及,90後消費者成為消費中堅力量帶來的消費觀念的改變,寵物行業企業要關注低線城市,從中尋找發展機遇。

2.3 新行銷時代

內容視頻化,管道一體化,傳播去中心化

• 內容視頻化:特別是短視頻,由於觀看方便、內容更具豐富細節、更具衝擊力,已成為佔據使用者時長最多的內容形式。

• 管道一體化:隨著系統技術的成熟、物流、電子支付的普及,內容平臺紛紛構建商業閉環,在自己的平臺內實現交易,完成交易全流程一體化。

• 傳播去中心化:隨著在傳統電商平臺上的拓客成本不斷升高,以及測評、種草的方式更能夠俘獲消費者的信任,網紅、KOL、KOC、寶媽們都成了傳播的新節點。

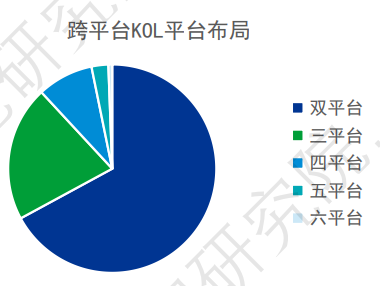

• 跨平臺KOL佈局:KOL跨平臺佈局成主要趨勢。

在QuestMobile今年4月的分析資料顯示,同時在任意兩個或兩個以上內容平臺中運營同名帳號的KOL,在抖音、快手、微博、小紅書、嗶哩嗶哩、微信公眾號六個平臺佈局如下:

03 中高端消費者分析

3.1用戶畫像

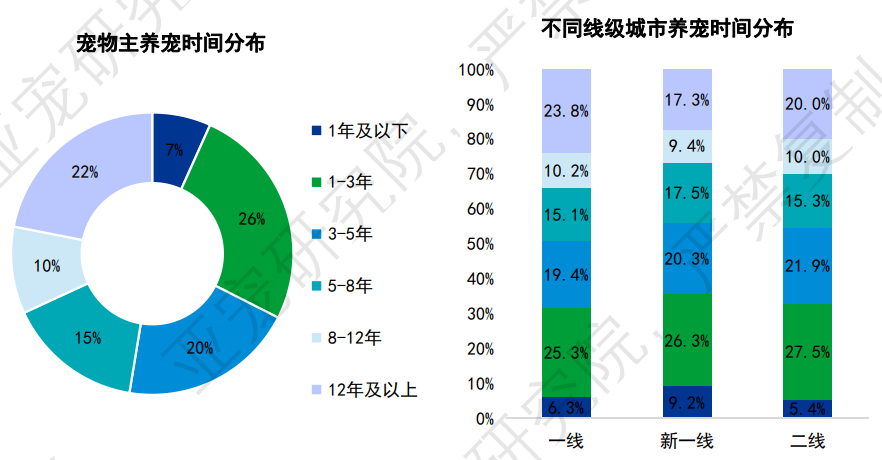

養寵歷史:新一線新近養寵飼主增速較快

二線及以上養寵飼主中,三年內、3-8年、8年以上的分佈大約都各占三分之一。

在不同線級城市飼主養寵時間分佈中,新一線城市的飼主養寵時間相對更短,說明新近養寵增速較快。

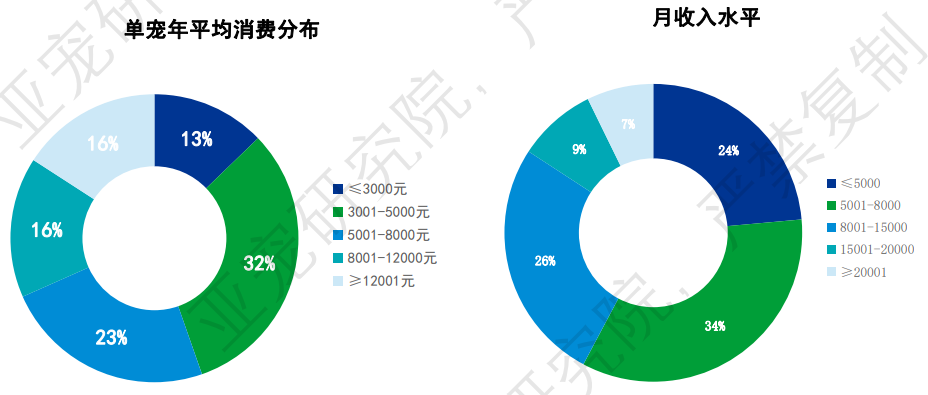

單只寵物每年平均消費

大半在3千-8千元之間,以3千-55千元之間居多

總體而言,55%二線及以上城市飼主每年花費在單只寵物身上的花銷在3000-8000元之間,平均到每月的消費金額,最大比例在250元-666元之間。

約三分之一的飼主每年的單寵消費金額在8000元以上。

飼主的月收入水準,在5000元-15000元的比例為60%。

加權平均,大概率統計,飼主每月平均花約5%-6%在養寵消費上。

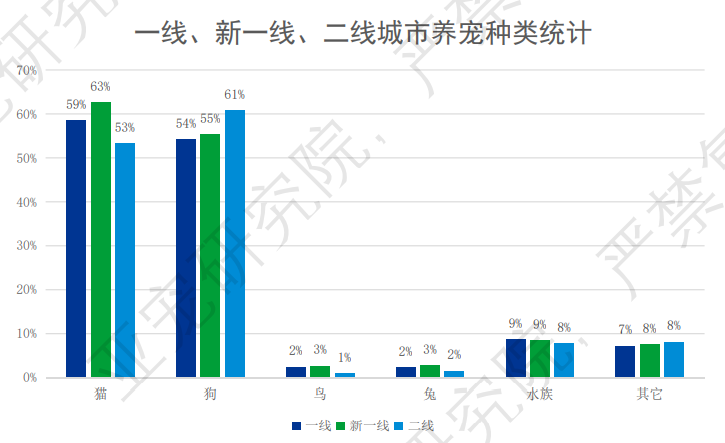

一線及新一線城市貓飼主居多

二線城市狗飼主居多

這反映出相較更高線城市,二線城市由於工作生活節奏相對節奏慢、居住空間大,故更適合養狗。

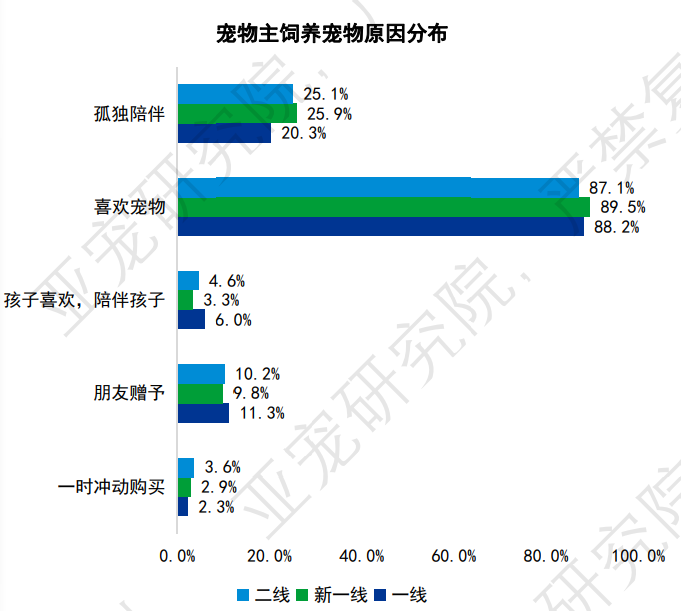

喜歡寵物是寵物主養寵最主要原因

其次才是孤獨陪伴

飼主養寵原因來看,喜歡寵物占比近9成,是絕對主要原因;其次是孤獨陪伴,占比為2成左右。

說明寵物主養寵更多是出於情感動機,其次才是陪伴等功能性需求。

3.2 用戶偏好

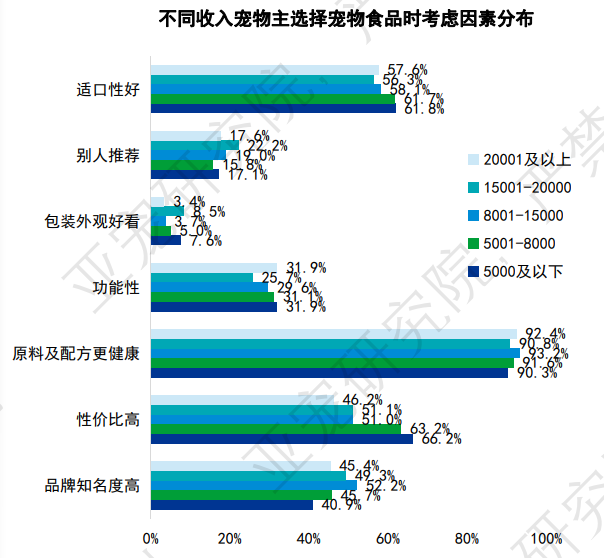

原料及配方更健康

是寵物主選擇寵物食品時最為關注的因素

飼主在選擇寵物食品時,原料及配方更健康是其當下最為關注的因素,占比高達九成,遠超其他影響因素。

對於寵物食品企業的啟發是,一是要提高自身研發能力,在配方如何保障寵物更健康下功夫

二是要注重原料的品質選擇和品控把關,畢竟食品的安全關乎生命健康。

三是在宣傳產品時,要充分提現產品在原料和配方上的獨特優勢,讓消費者充分瞭解產品的好處。

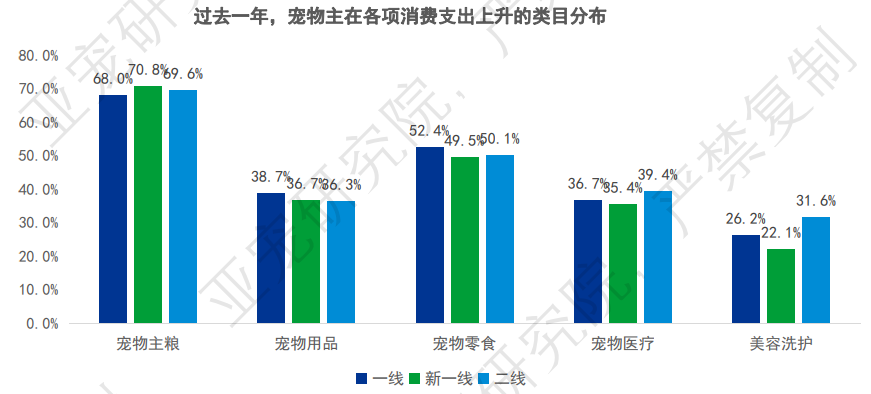

寵物主糧和零食年支出上升

“吃得更好”是寵物主當前主要關注點

過去一年,寵物主在寵物各項消費上支出增加最多的類目是寵物主糧,占比達七成左右,其次是寵物零食(五成左右)。

品賽道仍然是寵物行業的主場。

04 線上消費洞察

4.1 觀·行業發展之大勢

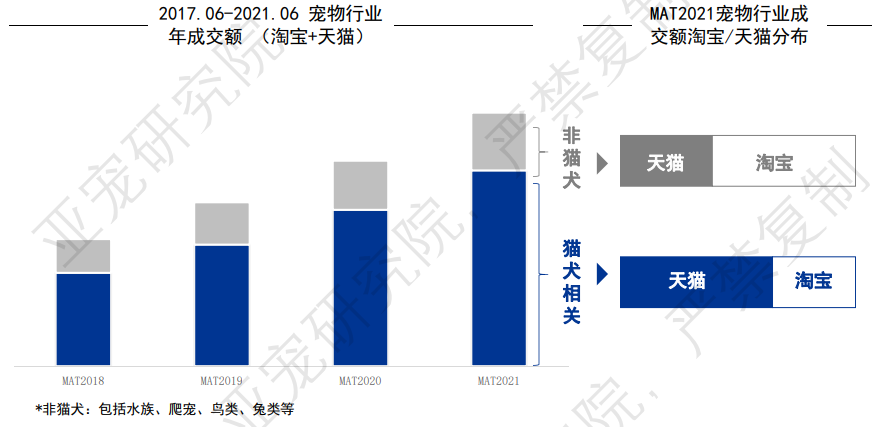

寵物行業整體穩步增長

貓犬行業主導,品牌化率高

過去一年寵物行業線上成交可觀,貓犬行業占八成,品牌店鋪貢獻較多。

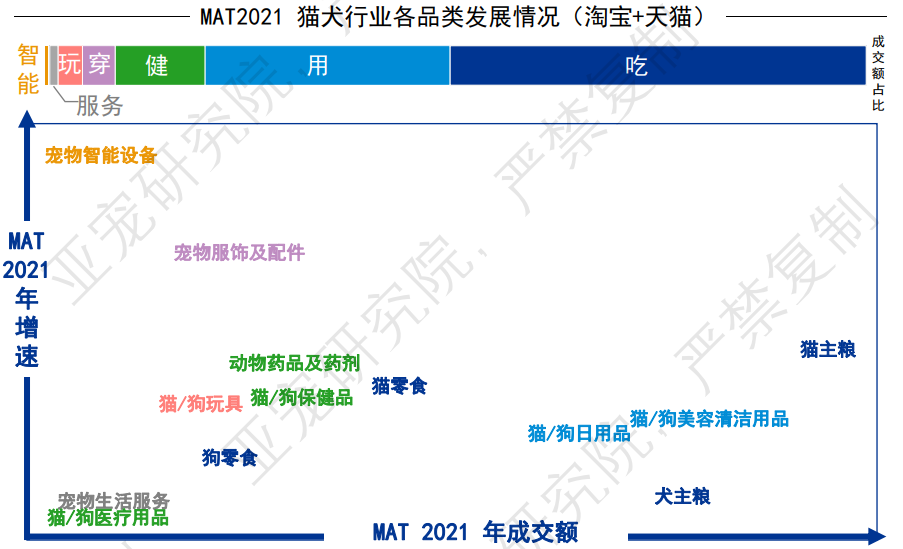

健、穿、玩、智慧高階需求增長快速

吃用基礎需求體量可觀,增長穩健

貓主糧和零食品類體量和增速均可觀,狗食品整體平穩。

未完待續。。。。。

資料來源:apa亞寵研究院 & 前瞻寵業研究院